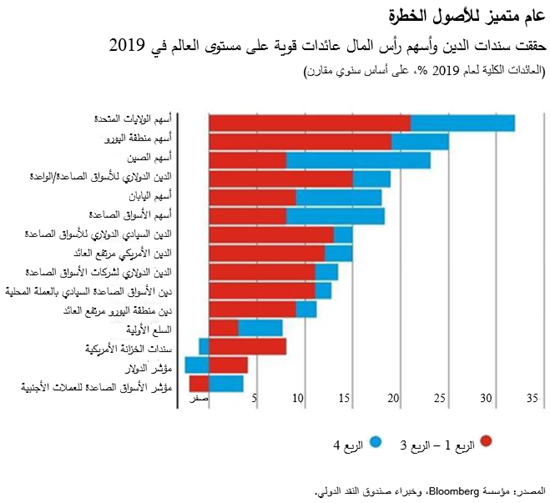

بينما شهدنا بعض التقلبات في الآونة الأخيرة، كان 2019 عاما مشهودا بالنسبة لكثير من أسواق الأصول الخطرة حول العالم. فمؤشرات أسوق الأسهم ارتفعت إلى أعلى بقليل من 30% في الولايات المتحدة، وقاربت 25% في أوروبا والصين، وزادت على 15% في الأسواق الصاعدة واليابان. وتجاوزت العائدات 12% على الدين السيادي للأسواق الصاعدة، والدين الأمريكي مرتفع العائد، ودين شركات الأسواق الصاعدة. ومن اللافت للنظر أن الربع الرابع من 2019 كان بالغ القوة في الصين والأسواق الصاعدة.

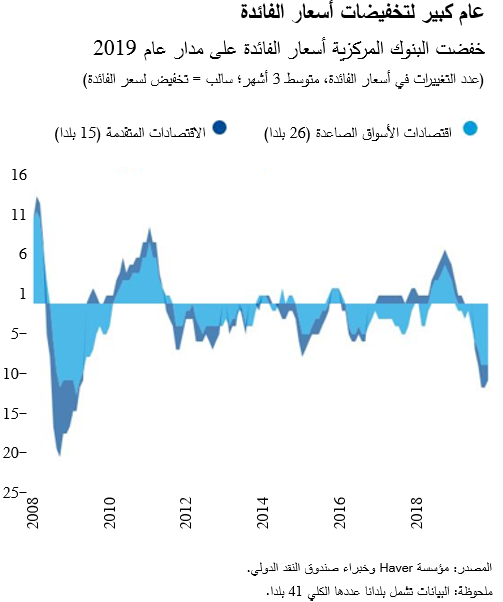

فما الذي يفسر الأداء القوي للأصول الخطرة؟ كان التيسير المتزامن للسياسة النقدية طوال عام 2019 أحد العوامل المهمة التي أعطت دفعة لأسعار الأصول. فمع تزايد القلق بشأن الاقتصاد العالمي، قامت البنوك المركزية حول العالم – بما في ذلك بنك الاحتياطي الفيدرالي الأمريكي والبنك المركزي الأوروبي – بتيسير السياسة النقدية عن طريق تخفيض سعر الفائدة الأساسي واستخدام أدوات غير تقليدية. وكان الرقم المجمع لتخفيض أسعار الفائدة الأساسية في الاقتصادات المتقدمة والأسواق الصاعدة هو الأكبر منذ الأزمة المالية العالمية لعام 2008.

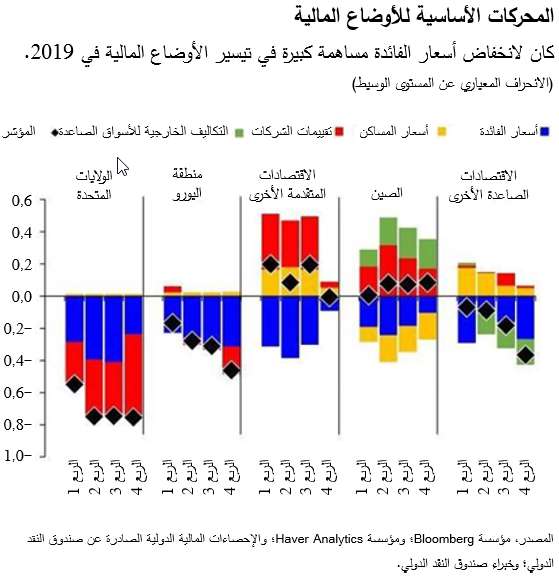

وساهمت الاستجابة القوية من البنوك المركزية في حدوث تيسير حاد للأوضاع المالية حول العالم، مما ساعد بدوره على احتواء مخاطر التطورات المعاكسة على آفاق الاقتصاد العالمي.

ويتبين تحسن المزاج السائد في السوق من خلال أحد المؤشرات الأكثر تداولا لمخاطر التطورات المعاكسة، وهو ميل منحنى عائد العشر سنوات/عائد السنتين الذي يقيس الفرق بين العائد على سندات الدين الحكومي بأجل استحقاق عامين وسندات الدين الحكومي بأجل استحقاق عشر سنوات. وكان هذا المنحنى قد أبدى استواءً كبيرا منذ أوائل عام 2018، مشيراً إلى زيادة قلق المستثمرين بشأن آفاق الاقتصاد. غير أن ميل المنحنى بدأ يزداد انحدارا مرة أخرى في الربع الرابع من عام 2019 في الولايات المتحدة والمملكة المتحدة وألمانيا، مما يشير إلى عودة شعور المستثمرين ببعض التفاؤل إزاء آفاق الاقتصاد.

وفي آخر عدد من تقرير مستجدات آفاق الاقتصاد العالمي يناقش خبراء الصندوق تيسير الأوضاع المالية وإعادة تقييم مخاطر التطورات المعاكسة، كما يطرحون تنبؤا حذرا بانتعاش طفيف في النشاط الاقتصادي العالمي في العامين الحالي والقادم، وإن كان الانتعاش المتوقع يبدأ من مستوى أقل مما ورد في التنبؤات السابقة. ونرى أن عام 2019 برهن على استمرار فعالية السياسة النقدية، وخاصة إذا حدث التيسير بصورة متزامنة حول العالم. ويقَدِّر الصندوق أن النمو العالمي كان يمكن أن يكون أقل بمقدار 0,5 نقطة مئوية لولا التحفيز النقدي الذي تم على مستوى العالم. ويمثل هذا نتيجة قوية في مواجهة مخاطر التطورات المعاكسة المتزايدة.

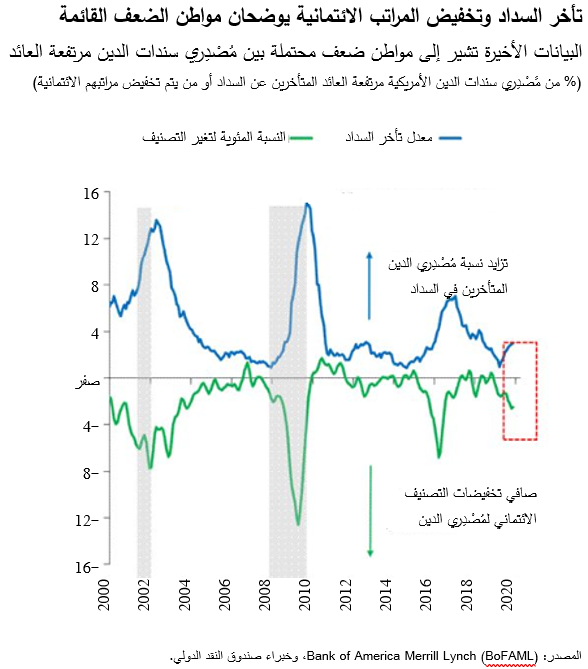

غير أن المنظور الأطول أجلا يوضح إمكانية تعرض النمو لتهديدات على المدى المتوسط بسبب تيسير الأوضاع المالية العالمية في هذه المرحلة المتأخرة من الدورة الاقتصادية واستمرار تراكم مواطن الضعف المالية – بما في ذلك ارتفاع تقييمات الأصول إلى مستويات مفرطة في بعض الأسواق والبلدان، وارتفاع الديون، والحجم الكبير للتدفقات الرأسمالية إلى الأسواق الصاعدة. فعلى سبيل المثال، زادت معدلات تأخر السداد في سوق السندات عالية العائد في الولايات المتحدة، وكذلك في أسواق سندات الشركات الصينية في الداخل والخارج، وإن بدأت الزيادة من مستويات منخفضة. وبالإضافة إلى ذلك، فبينما توجد فروق ضيقة للغاية في معظم الأسواق الصاعدة بين العائد على سندات ديونها وسندات الدين السيادية القياسية على غرار سندات الخزانة الأمريكية، فهناك حالات محددة يتم فيها تداول دين الأسواق الصاعدة على أساس المديونية الحرجة، مع الإقرار بعدم وجود إشارات لانتقال تداعياتها حتى الآن.

وبالتالي، تعلَّق أهمية بالغة على استمرار صناع السياسات في مراقبة تراكم مواطن الضعف المالي واتخاذ خطوات لمعالجتها حسب مقتضى الحال، لتقليل احتمالية تَسَبُّبها في تضخيم أثر الصدمات السلبية على الاقتصاد العالمي. وبينما كان لتيسير السياسة النقدية العام الماضي دورا مهما في احتواء مخاطر التطورات المعاكسة على الاقتصاد العالمي، فقد أصبح من الضروري استخدام أدوات السياسة الاحترازية الكلية لمواجهة مواطن الضعف على مدار الدورة الاقتصادية، ومنها احتياطيات رأس المال المعاكسة للاتجاهات الدورية، مما يمنع مواطن الضعف المتزايدة من تهديد النمو على المدى المتوسط.

*****

توبياس آدريان يشغل منصب المستشار المالي ومدير إدارة الأسواق النقدية والرأسمالية في صندوق النقد الدولي. وبهذه الصفة، يتولى قيادة عمل الصندوق المعني بالرقابة على القطاع المالي والسياسات النقدية والاحترازية الكلية والتنظيم المالي وإدارة الدين والأسواق الرأسمالية. وبالإضافة إلى ذلك، يشرف السيد آدريان على أنشطة بناء القدرات في البلدان الأعضاء بالصندوق.وقبل انضمامه إلى الصندوق، كان نائبا أقدم لرئيس بنك الاحتياطي الفيدرالي في نيويورك والمدير المشارك لمجموعة البحوث والإحصاء.

وقد قام السيد آدريان بالتدريس في جامعتي برينستون ونيويورك ونُشِرت له أعمال عديدة في الدوريات المتخصصة في الاقتصاد والعلوم المالية، بما في ذلك American Economic Review وJournal of Finance وJournal of Financial Economics و Review of Financial Studies. وهو حاصل على درجة الدكتوراه من معهد ماساتشوستس للتكنولوجيا، ودرجة الماجستير من كلية لندن لعلوم الاقتصاد، ودبلوم من جامعة غوته في فرانكفورت، ودرجة الماجستير من جامعة دوفين في باريس. وقد تلقى دراسته الثانوية في الآداب والرياضيات في مدرسة Humboldtschule Bad Homburg.

فابيو ناتالوتشي يعمل نائبا لمدير إدارة الأسواق النقدية والرأسمالية، وهو مسؤول عن "تقرير الاستقرار المالي العالمي" الذي يتضمن تقييم الصندوق للمخاطر التي يتعرض لها الاستقرار المالي العالمي. وقبل انضمامه إلى الصندوق، كان مديرا مشاركا أقدم في قسم الشؤون النقدية بمجلس الاحتياطي الفيدرالي. وبين أكتوبر 2016 ويونيو 2017، كان نائبا لمساعد الوزير لشؤون الاستقرار والتنظيم الماليين الدوليين، في وزارة الخزانة الأمريكية. والسيد ناتالوتشي حاصل على درجة الدكتوراه في الاقتصاد من جامعة نيويورك.